Ako inflácia neviditeľne znehodnocuje majetok bonitných investorov

Inflácia je jedným z mála rizík, ktoré sa netýkajú len bežných domácností, ale každého, kto vlastní majetok.

Na rozdiel od výkyvov trhov či krátkodobých kríz však pôsobí potichu — bez titulkov v správach, bez paniky, bez okamžite viditeľných strát. O to je nebezpečnejšia.

Bonitní investori často vidia, že hodnota ich portfólia rastie. Čísla na výpisoch sa zvyšujú a majetok pôsobí stabilne. Skutočná otázka však znie: rastie aj jeho reálna hodnota? To, čo dnes vyzerá ako zhodnotenie, môže byť v skutočnosti len ilúzia spôsobená rastom cien v ekonomike.

Roky 2022 a 2023 ukázali, že inflácia vie v krátkom čase výrazne znížiť kúpnu silu kapitálu — a to aj v prípade investorov, ktorí sa považovali za konzervatívnych a obozretných.

No ešte dôležitejšie je uvedomiť si, že aj mierna inflácia, ak pôsobí dlhodobo, dokáže znehodnotiť majetok viac než jeden prudký trhový pokles na akciovom trhu.

Najväčšie škody na majetku často nespôsobí kríza, ale dlhodobá inflácia, ktorú si investor nevšíma.

Pre bonitného investora preto inflácia nepredstavuje len makroekonomický údaj, ale strategický problém správy majetku. Nejde o to, či inflácia bude 2 % alebo 4 %. Rozhodujúce je, či je váš majetok nastavený tak, aby si v čase zachoval alebo ideálne zvyšoval svoju reálnu hodnotu, schopnosť plniť dlhodobé ciele a vašu životnú úroveň.

V tomto článku sa pozrieme na to, ako inflácia v praxi pôsobí na majetok bonitných investorov, prečo môže byť nebezpečná aj v období zdanlivého pokoja a čo odlišuje jednoduché investovanie od skutočnej, dlhodobej správy majetku.

Obsah článku:

- Čo inflácia v praxi znamená pre bonitného investora

- Inflácia na Slovensku 2020 – 2025: dopad na majetok

- Prečo hotovosť a konzervatívne riešenia pri inflácii zlyhávajú

- Reálny výnos: prečo nestačí sledovať len percentá

- Ako bonitní investori chránia majetok pred infláciou

- Pravidelné investovanie vs. strategická správa majetku

- Najčastejšie chyby bonitných investorov pri inflácii

- Inflácia a rodinné bohatstvo: dlhodobá ochrana hodnoty

- Záver: Infláciu neovplyvníte — stratégiu áno

Čo inflácia v praxi znamená pre bonitného investora

Inflácia sa často prezentuje ako jedno univerzálne číslo, no v realite neexistuje jedna inflácia pre všetkých. Pre bonitného investora má inflácia inú podobu než pre priemernú domácnosť, a to hneď z niekoľkých dôvodov.

V prvom rade štruktúra výdavkov bonitných klientov je odlišná. Väčší podiel tvoria služby, kvalitné bývanie, vzdelanie detí, zdravotná starostlivosť, cestovanie či údržba a správa majetku. Tieto položky často zdražujú rýchlejšie než oficiálna spotrebiteľská inflácia, ktorú sleduje Štatistický úrad SR podľa svojej metodiky.

Čo je inflácia: rast cenovej hladiny v ekonomike, ktorý znižuje kúpnu silu peňazí — teda za rovnakú sumu si v budúcnosti kúpite menej.

Druhým faktorom je samotná štruktúra majetku. Ľudia s väčším majetkom spravidla držia hotovosť, investičné portfóliá, nehnuteľnosti, vlastné podnikanie a iné aktíva. Inflácia na každú z týchto zložiek pôsobí inak. Kým časť majetku môže z inflácie krátkodobo profitovať, iná časť môže v reálnych hodnotách postupne strácať.

Zásadný rozdiel oproti menej majetným investorom spočíva v tom, že bonitný klient často nepociťuje infláciu okamžite. Pokles kúpnej sily neprichádza ako šok zo dňa na deň, ale ako postupné znehodnocovanie, ktoré sa prejaví až v dlhšom časovom horizonte — pri plánovaní dôchodku, odovzdávaní majetku ďalšej generácii alebo pri snahe udržať životnú úroveň rodiny.

Inflácia zriedka bolí okamžite. O to viac bolí dlhodobo.

Práve preto je inflácia pre bonitných investorov nebezpečná najmä vtedy, keď sa podceňuje a dlhodobo ignoruje. Nie preto, že by bola extrémne vysoká, ale preto, že sa s ňou v stratégii správy majetku aktívne nepočíta.

Inflácia na Slovensku 2020 – 2025: dopad na majetok

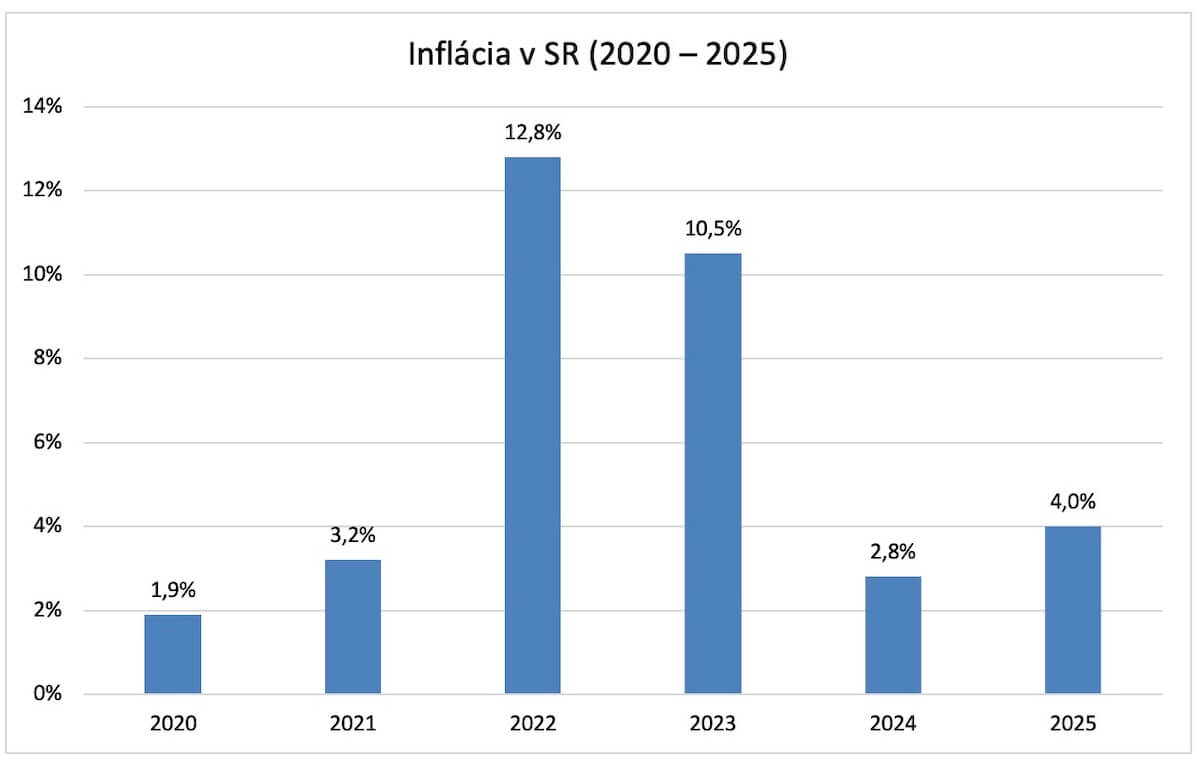

V rokoch 2022 a 2023 dosiahla priemerná ročná inflácia na Slovensku 12,8 % a 10,5 %, pre mnohých investorov to bola tvrdá lekcia.

Graf vývoja inflácie na Slovensku v rokoch 2020 až 2025, zdroj: Štatistický úrad SR

Posledné roky poskytli investorom na Slovensku veľmi názornú lekciu o tom, ako rýchlo dokáže inflácia zmeniť ekonomické prostredie. V období rokov 2020 až 2021 sa inflácia pohybovala na relatívne miernych úrovniach (1,9 % a 3,2 %) a pre mnohých investorov prestala byť témou. Tento pokoj však netrval dlho.

Roky 2022 a 2023 priniesli prudký nárast cien, ktorý patril medzi najvyššie v modernej histórii Slovenska. Inflácia sa v týchto rokoch pohybovala v dvojciferných hodnotách (12,8 % a 10,5 %) a výrazne zasiahla nielen bežné výdavky domácností, ale znížila aj reálnu hodnotu úspor a investícií. Mnohí investori si až spätne uvedomili, že ich portfóliá síce nominálne rástli, no v skutočnosti nedokázali udržať krok s rastom cien.

V rokoch 2024 a 2025 sa inflácia síce výrazne spomalila a vrátila sa bližšie k dlhodobému priemeru (2,8 % a 4,0 %), no to neznamená, že problém zmizol. Inflácia totiž funguje kumulatívne. Strata kúpnej sily z rokov s vysokou infláciou sa „nevynuluje“ len preto, že rast cien sa spomalí.

Návrat inflácie na nižšie čísla neznamená návrat stratenej kúpnej sily.

Pre bonitného investora je dôležité pochopiť, že aj krátke obdobie vysokej inflácie môže mať dlhodobé následky. Znižuje reálnu hodnotu hotovosti a vytvára ilúziu rastu majetku v nominálnych číslach.

Inými slovami, návrat inflácie k nižším hodnotám neznamená návrat do pôvodného bodu. Znamená len to, že ďalšie znehodnotenie prebieha pomalšie. O to dôležitejšie je, aby bola stratégia správy majetku nastavená tak, že s infláciou počíta nielen v krízových rokoch, ale systematicky a dlhodobo.

Prečo hotovosť a konzervatívne riešenia pri inflácii zlyhávajú

V období zvýšenej neistoty sa mnohí investori, vrátane bonitných, prirodzene uchyľujú ku konzervatívnym riešeniam. Hotovosť na bankových účtoch, termínované vklady či nízkorizikové nástroje pôsobia stabilne, predvídateľne a sú bez výkyvov. Práve tento pocit istoty však môže byť v inflačnom prostredí zavádzajúci.

Hotovosť sama o sebe negeneruje žiadny výnos. Jej nominálna hodnota sa nemení, no jej reálna hodnota systematicky klesá. Pri inflácii na úrovni niekoľkých percent ročne ide o proces, ktorý nie je na prvý pohľad viditeľný, no v dlhšom časovom horizonte dokáže výrazne oslabiť kúpnu silu kapitálu. Pre bonitného investora to znamená, že časť majetku, ktorá mala slúžiť ako stabilizačný prvok, sa v skutočnosti stáva zdrojom tichej, no istej straty kúpnej sily.

Hotovosť je istota nominálnej hodnoty — ale istota reálnej straty pri inflácii.

Podobný problém sa týka aj tradičných konzervatívnych investícií. Termínované vklady či štátne dlhopisy s pevným výnosom môžu pôsobiť bezpečne, no ich výnos nedokáže dlhodobo prekonať infláciu. Ich reálny prínos pre zachovanie hodnoty majetku je preto obmedzený.

Osobitnú pozornosť si vyžadujú najmä korporátne dlhopisy a ich riziká. Ak vás zaujímajú ich riziká, rozoberám ich podrobne v samostatnom článku (odkaz v predchádzajúcej vete).

Bonitní investori sa v tomto bode často dopúšťajú jednej zásadnej chyby: zamieňajú si nominálnu stabilitu s reálnou ochranou hodnoty. Hodnota na výpise z účtu sa nemení, no za rovnaké peniaze si reálne kúpite menej. Absencia volatility na výpise neznamená, že majetok je chránený. Znamená len to, že jeho znehodnocovanie prebieha bez toho, aby ste to videli.

Nominálna stabilita neznamená reálnu ochranu hodnoty.

Z dlhodobého pohľadu preto hotovosť a čisto konzervatívne riešenia nedokážu plniť úlohu ochrany bohatstva. Majú dôležité miesto ako súčasť celkovej stratégie, napríklad na zabezpečenie likvidity či krátkodobých potrieb, no ak tvoria príliš veľkú časť majetku, stávajú sa brzdou jeho reálneho rastu.

Práve v tomto bode sa ukazuje rozdiel medzi jednoduchým investovaním a skutočnou správou majetku. Kým konzervatívne riešenia chránia pred krátkodobými výkyvmi, pred infláciou chránia len aktíva, ktoré majú potenciál dlhodobo rásť rýchlejšie než ceny v ekonomike. Aj preto u väčšiny bonitných investorov nájdete v portfóliu významný podiel akciových investícií.

Reálny výnos: prečo nestačí sledovať len percentá

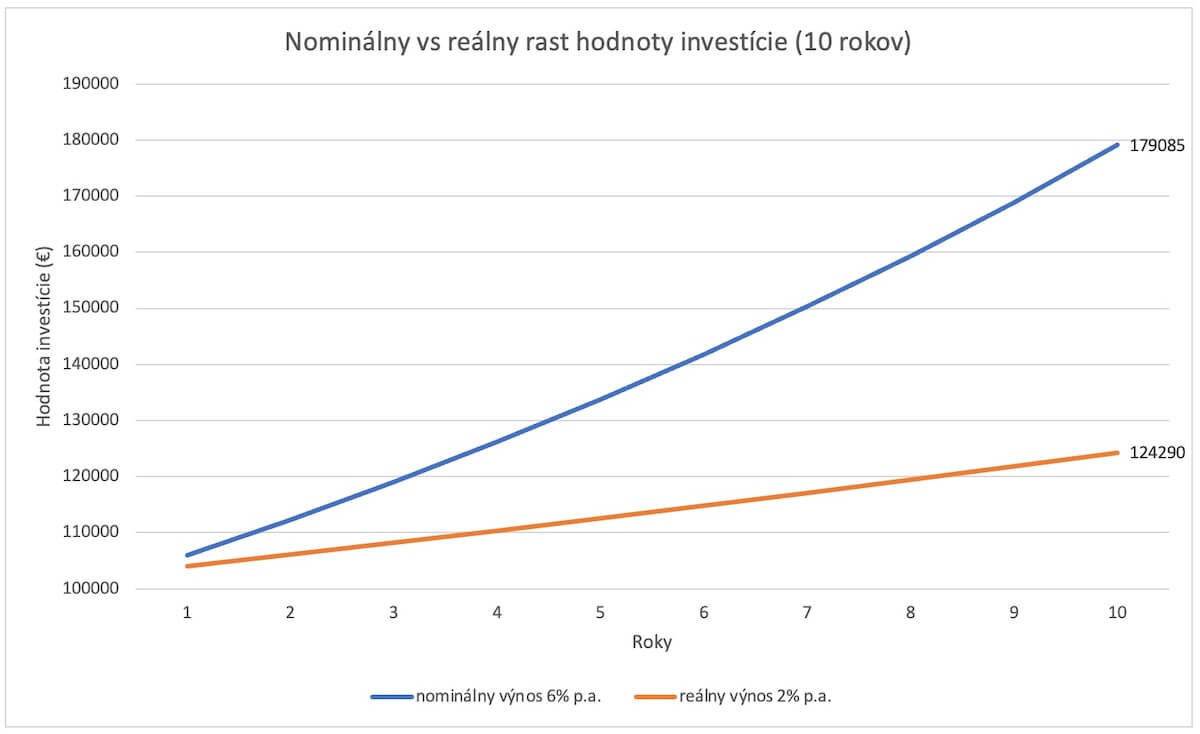

Pri hodnotení investícií sa pozornosť investorov často sústreďuje na nominálny výnos — teda o koľko percent portfólio vzrástlo v danom období. Pre bonitného investora však nominálne čísla samy o sebe nestačia. Skutočne relevantnou metrikou je reálny výnos, teda výnos očistený o infláciu a zdanenie.

Rozhoduje nie to, koľko investovaním zarobíte, ale koľko vám po inflácii zostane.

Zjednodušene platí:

Reálny výnos = nominálny výnos – inflácia – dane

Graf nominálny vs reálny rast investície za 10 rokov, zdroj: prepočet autora

Ak portfólio dosiahne výnos 6 % ročne a inflácia je 4 %, reálny výnos pred zdanením je približne 2 %. Po zohľadnení daní môže byť výsledok ešte nižší. Z pohľadu zachovania a rastu majetku to znamená, že kúpna sila kapitálu sa v tomto prípade zvyšuje o 2 %, ak by boli dane nulové, čo je možné pri niektorých investičných riešeniach.

Reálny výnos je výnos investície po odpočítaní inflácie a daní. Ukazuje, o koľko sa skutočne zvýšila kúpna sila majetku.

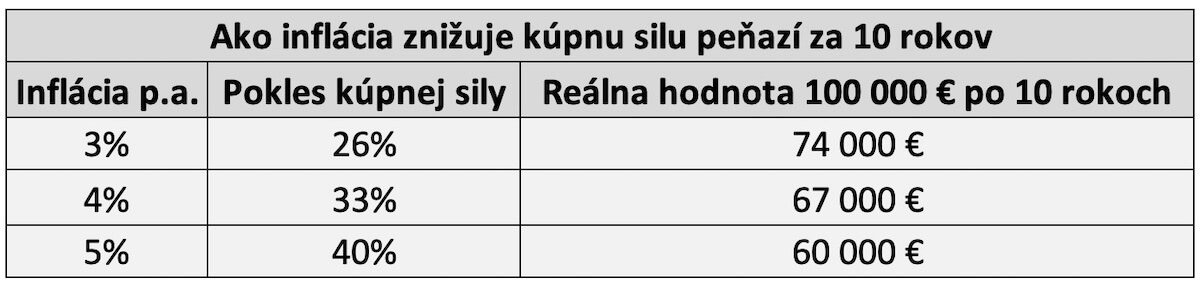

Koľko uberie inflácia za 10 rokov

Inflácia nepôsobí lineárne, ale kumulatívne. Aj relatívne mierna inflácia má v dlhodobom horizonte výrazný efekt.

Príklad, ako inflácia znižuje hodnotu:

- inflácia 3 % p.a. zníži kúpnu silu peňazí približne o 26 % za 10 rokov,

- pri 4 % inflácii je pokles už viac ako 33 %,

- pri 5 % inflácii je to zhruba 40 %.

Pokles kúpnej sily peňazí pri inflácii za 10 rokov, zdroj: prepočet autora

To znamená, že kapitál, ktorý neprináša dostatočný reálny výnos, napríklad hotovosť v banke, stráca kvôli inflácii na svojej kúpnej sile.

Inflácia znižuje kúpnu silu peňazí — znamená to, že za rovnakú sumu si v budúcnosti kúpite menej tovarov a služieb.

Prečo je reálny výnos kľúčový pre správu majetku

V praxi sa často stretávam s tým, že ľudia nevidia rozdiel medzi:

- portfólio rastie nominálne (čísla rastú, ale môžem si za to kúpiť menej),

- majetok si udržiava a zvyšuje reálnu hodnotu (rastú nielen nominálne čísla, ale aj hodnota a môžem si za to kúpiť viac).

Reálny výnos je rozhodujúci najmä pri:

- dlhodobom finančnom zabezpečení,

- plánovaní dôchodku mimo štátneho systému,

- udržiavaní životnej úrovne rodiny,

- prenose majetku na ďalšiu generáciu.

Ak portfólio dlhodobo nedosahuje dostatočný reálny výnos, investor síce môže mať pocit stability a tiež pocit rastu, no v skutočnosti hodnotu majetku požiera inflácia. Tento proces je pomalý, nenápadný a o to nebezpečnejší.

Práve preto sa pri bonitných klientoch nehodnotí úspešnosť investičnej stratégie podľa jedného roku či jedného percenta navyše. Hodnotí sa podľa toho, či portfólio:

- systematicky prekonáva infláciu,

- zohľadňuje daňové dopady,

- a je schopné dlhodobo plniť definované ciele bez zvyšovania rizika nad primeranú úroveň.

V tomto bode sa reálny výnos prestáva vnímať ako teoretický pojem a stáva sa praktickým nástrojom rozhodovania. Nie je cieľom maximalizovať nominálne čísla, ale zabezpečiť, aby majetok plnil svoju funkciu — dnes aj o desať či dvadsať rokov.

Reálny výnos sa dá objektívne vyhodnotiť z konkrétnej štruktúry portfólia. Ak si nie ste istí, či vaše nastavenie infláciu dlhodobo prekonáva, pomáha odborný pohľad zvonka.

Ako bonitní investori chránia majetok pred infláciou

Ochrana majetku pred infláciou sa nedá vyriešiť jedným produktom ani jedným rozhodnutím. V praxi ide vždy o kombináciu stratégie, štruktúry portfólia a disciplinovaného riadenia. Bonitní investori, ktorí infláciu zvládajú dlhodobo, neuvažujú v rámci „čo kúpiť, do čoho investovať“, ale „ako má byť majetok systematicky nastavený“.

Rozdiel je zásadný. Produkt je nástroj. Stratégia je systém.

Produkt je nástroj. Ochranu pred infláciou rieši až stratégia.

Diverzifikácia naprieč typmi aktív

Základom ochrany pred infláciou je rozloženie majetku medzi viaceré triedy aktív, ktoré reagujú na inflačné prostredie odlišne. Nejde len o klasické delenie na akcie a dlhopisy, ale o širší pohľad na zdroje reálneho výnosu:

- rastové aktíva — rastové akcie, akciové ETF a fondy so zastúpením rastových firiem, podiely vo firmách, private equity,

- výnosové aktíva — dividendové akcie, dividendové ETF, dlhopisy, dlhopisové fondy a ETF, realitné fondy, REIT, aktíva generujúce cash-flow,

- reálne aktíva — investičné nehnuteľnosti, komodity, ETC,

- likvidná rezerva — hotovosť v banke, krátkodobé termínované vklady, peňažné fondy a ETF, ultrakrátke dlhopisy.

Cieľom nie je vybrať „víťaza inflácie“, ale postaviť portfólio tak, aby nebolo závislé od jedného scenára vývoja.

Podrobnejší prehľad možností na investovanie nájdete v článku ako investovať peniaze najefektívnejšie.

Rastové aktíva ako dlhodobá ochrana hodnoty majetku

Z dlhodobého hľadiska najlepšie ochraňujú hodnotu majetku aktíva, ktorých hodnota je naviazaná na rast produktivity, ziskov a cien v ekonomike. Ak firmy dokážu prenášať rast nákladov do cien a udržať marže, ich hodnota má potenciál rásť spolu s infláciou alebo rýchlejšie.

Medzi rastové aktíva patria najmä akcie, ETF fondy a podielové fondy, podiely vo firmách, private equity investície a rastovo orientované projekty, teda aktíva, ktorých hodnota rastie spolu s rastom ziskov a ekonomickej výkonnosti.

Reálne aktíva a majetkové zložky

Špecifickú úlohu v ochrane majetku pred infláciou zohrávajú reálne aktíva — teda investície naviazané na fyzický majetok alebo ekonomické zdroje, ktorých hodnota a príjmy majú tendenciu rásť spolu s cenovou hladinou.

Patria sem najmä aktíva, ktoré dokážu v čase prispôsobovať ceny alebo príjmy inflácii, napríklad:

- investičné nehnuteľnosti s príjmom z prenájmu,

- komerčné reality (kancelárie, logistické parky, obchodné),

- realitné fondy a realitné fondy pre kvalifikovaných investorov,

- poľnohospodárska pôda a lesné pozemky samozrejme vhodne prenajaté,

- čiastočne aj investičné zlato.

Ich význam spočíva v tom, že výnos alebo hodnota týchto aktív nie je fixná v menových jednotkách, ale je viazaná na reálnu ekonomiku — ceny nájmov, energií, surovín alebo využívania majetku.

Zároveň platí, že nie každé hmotné aktívum automaticky znamená ochranu pred infláciou. Rozhodujúca je schopnosť generovať príjem alebo zvyšovať cenu v súlade s vývojom trhu — teda ekonomická výnosnosť, nie len fyzická podstata majetku.

Rebalansovanie ako obranný nástroj

Jedným z najúčinnejších, no často podceňovaných nástrojov ochrany majetku je pravidelné rebalansovanie portfólia. Inflačné obdobia menia relatívne váhy jednotlivých aktív — niektoré zložky rastú rýchlejšie, iné zaostávajú.

Bez zásahu investora portfólio postupne mení svoj rizikový profil.

Rebalansovanie znamená:

- návrat k cieľovej alokácii,

- systematické realizovanie časti ziskov,

- dopĺňanie podvážených zložiek,

- udržiavanie rizika pod kontrolou.

Z mojej viac ako 20-ročnej praxe pozorujem, že práve disciplinované rebalansovanie má často väčší dlhodobý dopad než snaha trafiť najlepší moment na trhu. Investičné riešenia, ktoré majú v sebe zabudovaný funkčný systém riadenia a rebalansovanie prináša ľuďom väčšiu stabilitu pre ich majetok.

Disciplinované rebalansovanie má často väčší dopad než snaha trafiť správny moment na trhu.

Ako mať rezervu a nestrácať hodnotu

Bonitní investori potrebujú mať časť peňazí vždy rýchlo dostupnú — na nové príležitosti, väčšie výdavky alebo nečakané situácie. Takáto finančná rezerva je dôležitá a má svoje miesto v každom väčšom portfóliu.

Problém vzniká vtedy, keď je príliš veľká časť majetku dlhodobo odstavená v hotovosti alebo na veľmi nízko úročených vkladoch. Na prvý pohľad pôsobí bezpečne, lebo hodnota nekolíše, ale v prostredí inflácie tieto peniaze postupne strácajú kúpnu silu.

Inými slovami: peniaze síce „čakajú“, ale zároveň sa pomaly znehodnocujú.

Rozumné riešenie preto nie je nemať rezervu, ale mať ju správne nastavenú — v primeranej výške a v nástrojoch, ktoré zachovávajú vysokú dostupnosť, no zároveň aspoň čiastočne tlmia dopad inflácie. Viac k tejto téme rozoberám v článku ako investovať krátkodobé rezervy.

Likvidita má byť nástroj flexibility, nie dlhodobá parkovacia plocha pre veľkú časť majetku.

Rozhodovanie podľa plánu, nie podľa emócií

Najväčší rozdiel medzi menej skúseným a bonitným investorom nie je vo výbere nástrojov, ale v spôsobe rozhodovania. Reaktívny prístup sa prispôsobuje titulkom a emóciám. Strategický prístup vychádza z cieľov, možných scenárov a presných pravidiel.

Ochrana pred infláciou preto nestojí na jednej predpovedi, ale na:

- správnej štruktúre majetku,

- pravidelnej revízii,

- meraní reálneho výnosu,

- disciplinovanom riadení.

Práve tu sa investovanie definitívne mení na systematickú správu majetku.

Pravidelné investovanie vs. strategická správa majetku

Pravidelné investovanie je výborný nástroj, ale nie univerzálne riešenie. V praxi funguje veľmi dobre pre investorov v akumulačnej fáze, ktorí budujú majetok postupne zo svojho príjmu. Pri väčšom existujúcom kapitáli však samotné pravidelné investovanie nestačí. Tam už nejde len o budovanie, ale najmä o riadenie, ochranu a efektívne rozloženie majetku.

Rozdiel medzi týmito dvoma prístupmi nie je v investičných produktoch, ale v logike rozhodovania, čo rozoberám trochu aj v prehľade investičných stratégií.

Pravidelné investovanie stojí na disciplíne

Model pravidelného investovania stojí najmä na troch pilieroch:

- disciplína investovania,

- dlhý časový horizont,

- rozloženie nákupnej ceny v čase.

Je to osvedčený prístup, ktorý pomáha:

- znižovať riziko zlého načasovania,

- budovať návyk investovať,

- postupne akumulovať kapitál.

Pre investora, ktorý odkladá časť príjmu každý mesiac, ide o veľmi efektívny model. Tam to funguje dobre. Riziko však vzniká vtedy, keď sa tento prístup mechanicky prenesie aj na situácie, kde už investor má väčší majetok a komplexnejšie ciele.

Väčší majetok prináša iné otázky

Bonitný investor typicky nerieši len to: „Koľko mesačne investovať?“

Ale najmä:

- ako má byť majetok rozdelený,

- aké riziko je primerané,

- ako riadiť volatilitu,

- ako optimalizovať dane,

- ako zosúladiť portfólio s rodinnými a generačnými cieľmi,

- ako pracovať s likviditou a príležitosťami na trhu.

Tu už vstupujeme do oblasti, kde samotná pravidelnosť nestačí. Potrebná je vhodná architektúra portfólia. Základom je investičná stratégia a dobrý investičný plán.

Strategická správa majetku: rozhoduje rozloženie

Pri strategickej správe majetku nejde o jednotlivé produkty, ale o celkové nastavenie. Posudzuje sa napríklad:

- čo všetko tvorí majetok investora,

- ako sú investície rozložené,

- v akých menách sú vedené,

- ako by obstáli pri rôznom vývoji trhu,

- aké riziko je pre investora primerané,

- kedy a v akej miere bude z majetku čerpať peniaze.

Nie je rozhodujúce, koľko investujete, ale ako máte investície nastavené.

Pri portfóliu v stovkách tisíc až miliónoch eur už malé rozdiely v štruktúre a riziku znamenajú veľké rozdiely v reálnom výsledku.

Z poradenskej praxe môžem potvrdiť, že pri väčšom majetku rozhoduje viac spôsob nastavenia portfólia než to, ako rýchlo doň pribúdajú nové peniaze. Väčší vplyv než samotná výška nových vkladov má najmä:

- ako sú investície rozložené,

- aké riziko portfólio podstupuje,

- ako sú riešené dane,

- ako sa portfólio priebežne upravuje a vyvažuje.

Investovanie sa mení podľa fázy života

Je užitočné pozerať sa na investovanie ako na proces, ktorý má rôzne etapy.

Fáza budovania majetku

Na začiatku zohrávajú hlavnú úlohu nové vklady a pravidelné investovanie. Cieľom je kapitál postupne vytvárať.

Fáza stabilizácie majetku

Keď je majetok už vybudovaný, dôležitejšie než nové vklady je jeho správne rozloženie a stabilita portfólia.

Fáza čerpania majetku

Neskôr začína majetok slúžiť ako zdroj príjmu. Rieši sa najmä výnos, kolísanie hodnoty a dostupnosť peňazí.

Používať rovnaký investičný prístup vo všetkých týchto etapách býva častá chyba. Majetnejší investori sa preto postupne posúvajú od modelu „pravidelne investujem“ k modelu „systematicky riadim majetok“.

Nejde o výber, ale o správnu kombináciu

Pravidelné investovanie a strategická správa majetku nie sú protiklady. Pravidelné vklady môžu byť súčasťou stratégie, len už nehrajú hlavnú úlohu. O výsledku viac rozhoduje celkové nastavenie podľa majetku, cieľov, času a tolerancie rizika. Vtedy sa z investovania stáva riadený systém, nie len návyk.

Nejde o to investovať viac. Ide o to investovať správne.

Najčastejšie chyby bonitných investorov pri inflácii

Inflácia nepoškodzuje majetok len sama o sebe. V praxi dopad inflácie často zosilňujú rozhodnutia investorov, ktoré na prvý pohľad pôsobia rozumne. Práve bonitní investori pritom robia špecifický typ chýb — nie z neznalosti, ale z nesprávneho nastavenia priorít alebo z prehnanej dôvery v zdanlivo bezpečné riešenia.

Pri práci s klientmi dlhodobo pozorujem niekoľko vzorcov správania, ktoré v inflačnom prostredí vedú k reálnym stratám.

Príliš vysoký podiel hotovosti

Najčastejšou chybou je nadmerné držanie hotovosti a nízko úročených vkladov. Často vzniká po období volatility alebo neistoty, kedy investor „dočasne zaparkuje“ väčší objem prostriedkov bokom. Problém nastáva, keď sa dočasné riešenie stane trvalým.

Dôsledok je systematický pokles reálnej hodnoty a dlhodobá výkonnostná brzda celého portfólia.

Likvidná rezerva má zmysel. Nadmerná hotovosť je však v inflačnom prostredí garant negatívneho reálneho výnosu.

Zameranie na nominálne výnosy

Mnohí investori hodnotia úspech podľa percenta zhodnotenia bez širšieho kontextu. Portfólio, ktoré zarobí 5 – 6 % p.a., môže vyzerať uspokojivo, no pri vyššej inflácii a zdanení ide o stagnáciu alebo pokles reálnej hodnoty.

Portfólio môže rásť na papieri — a zároveň stagnovať v kúpnej sile.

Investor sa uspokojí s nominálnym „kladným číslom“, ale ignoruje kúpnu silu majetku, čo je dôsledkom chýbajúcej práce s reálnym výnosom ako hlavným ukazovateľom výkonnosti.

Odkladanie rozhodnutí z opatrnosti

Častou chybou je príliš dlhé vyčkávanie. Investor čaká, kým sa trhy upokoja, úrokové sadzby budú jasnejšie alebo inflácia klesne na normál.

Medzitým však čas pracuje proti nemu. Inflácia pokračuje, peniaze bez výnosu strácajú hodnotu a dôležité rozhodnutia sa len odsúvajú.

Opatrnosť je rozumná. Dlhodobé ničnerobenie však v prostredí inflácie znamená reálnu stratu. Pri inflácii je dlhé vyčkávanie tiež rozhodnutie a často to najdrahšie.

Čakanie je tiež stratégia — a často najdrahšia.

Niekedy nečakať a konať hneď, znamená zaujímavé príležitosti. Praktický postup, čo robiť pri výkyvoch na trhu opisujem aj v článku čo robiť pri poklese trhu.

Prílišná koncentrácia majetku

Majetnejší investori mávajú často veľkú časť majetku sústredenú v jednej oblasti, napríklad:

- v jednej firme,

- v jednom sektore,

- v jednom type nehnuteľností,

- v jednom regióne.

V dobrých časoch to môže vyzerať výhodne. Keď sa však podmienky významne zmenia, takáto jednostranná stávka sa môže rýchlo stať slabým miestom portfólia.

Rozloženie majetku (diverzifikácia) neslúži na to, aby vždy zvýšilo výnos. Slúži najmä na to, aby znížilo riziko veľkej strategickej chyby.

Diverzifikácia nechráni pred každým poklesom. Chráni pred veľkou strategickou chybou.

Nerevidované portfólio v čase

Mnohé portfóliá sú nastavené správne v čase vzniku, no následne sa roky zásadne neprehodnocujú. Inflácia, úrokové sadzby, ocenenie aktív aj osobná situácia investora sa menia, ale portfólio zostáva rovnaké.

Bez pravidelnej revízie vzniká:

- posun rizikového profilu,

- nevyvážená alokácia,

- nesúlad s cieľmi,

- nesúlad s aktuálnou situáciou na trhu.

Strategická správa majetku nie je jednorazové nastavenie. Je to proces priebežného prispôsobovania portfólia sa aktuálnym podmienkam na trhu a situácie investora.

Dane namiesto stratégie

Niektorí investori podriadia investičné rozhodnutia výlučne daňovému režimu. Daňová efektivita je dôležitá — no nemala by byť hlavným kritériom výberu aktív. Portfólio má najprv fungovať investične. Až potom daňovo.

Najprv má fungovať investícia. Až potom dane.

Pri väčšom majetku sa niekedy stáva, že investor uprednostní daňovo výhodnejšiu štruktúru pred kvalitnejšou investičnou stratégiou. Daňová úspora je však menšia než rozdiel vo výnose. Portfólio je síce efektívne z pohľadu daní, ale slabšie z pohľadu rastu hodnoty.

Dobrá investícia s horším daňovým režimom býva často lepšia než slabá investícia s perfektnou daňovou optimalizáciou.

Chýbajúci systém riadenia majetku

Väčšina týchto chýb nevzniká preto, že by investor mal málo informácií. Problém je skôr v tom, že rozhodnutia nemajú spoločný plán. Každé z nich môže byť samo o sebe rozumné, ale spolu nemusia dávať dobrý výsledok.

Problém zvyčajne nie je v aktívach, ale v systéme rozhodovania o majetku.

Rýchla kontrolná otázka:

Viete dnes z hlavy povedať?

- aký je váš reálny výnos po inflácii

- celkové riziko portfólia

- menové rozloženie

- koncentráciu sektorov

- plán čerpania kapitálu

Ak nie — portfólio je investované, ale nemusí byť riadené.

Pri väčšom majetku je preto dôležité mať:

- jasný spôsob, ako sa robia investičné rozhodnutia,

- pravidelné kontroly a úpravy portfólia,

- jednoduché ukazovatele, podľa ktorých sa hodnotí výsledok,

- konkrétne ciele, ku ktorým portfólio smeruje.

Bez systému môže byť aj kvalitné portfólio riadené slabo. So systémom sa dajú zvládnuť aj náročnejšie obdobia pokojne a disciplinovane.

Inflácia a rodinné bohatstvo: dlhodobá ochrana hodnoty

Pri väčšom majetku prestáva byť inflácia len investičnou témou. Stáva sa témou rodinného bohatstva, kontinuity a životnej úrovne ďalších generácií. Zatiaľ čo krátkodobé trhové poklesy bývajú viditeľné a emočne silné, dlhodobé znehodnocovanie kúpnej sily pôsobí nenápadne, no jej dopad na rodinný majetok môže byť zásadný.

Bonitní investori často plánujú v horizonte desiatok rokov: dôchodok, privátnu rentu, pasívny príjem, podpora detí, generačný transfer majetku. V takom horizonte už nerozhodujú jednotlivé ročné výnosy, ale schopnosť portfólia udržať reálnu hodnotu a reálnu výkonnosť v čase.

Životná úroveň ako skutočné meradlo úspechu

Cieľom správy majetku zvyčajne nie je maximalizovať číslo na účte, ale udržať a rozvíjať životný štandard rodiny. Inflácia však priamo zasahuje práve túto oblasť:

- rast nákladov na kvalitné bývanie,

- vzdelanie a rozvoj detí,

- zdravotnú starostlivosť,

- služby a komfort,

- voľnočasové aktivity a cestovanie.

Ak majetok rastie pomalšie než náklady na životný štýl rodiny, vzniká skrytý nesúlad. Nominálne bohatstvo rastie, ale jeho reálna hodnota klesá.

Dlhý horizont zvyšuje nároky na stratégiu

Pri horizonte 20 – 30 rokov zohráva inflácia dramaticky väčšiu rolu než krátkodobá volatilita trhov. Aj relatívne mierna inflácia dokáže za toto obdobie znížiť kúpnu silu kapitálu o desiatky percent.

Pri dlhom horizonte je inflácia väčšie riziko než krátkodobý pokles trhu.

To znamená, že dlhodobý plán musí počítať s tým, že:

- budúce výdavky budú výrazne vyššie než dnešné,

- pasívny príjem musí rásť v čase,

- portfólio musí mať rastovú zložku aj v neskorších fázach,

- konzervatívny prístup nesmie znamenať stagnáciu.

Prenos majetku na ďalšiu generáciu: suma nie je to isté ako hodnota

Pri odovzdávaní majetku deťom alebo ďalšej generácii vzniká časté nedorozumenie. Rodina vidí rovnaké číslo, rovnakú sumu peňazí, ale jej skutočná hodnota môže byť nižšia než v čase, keď sa majetok budoval.

Je rozdiel medzi tým, že:

- odovzdáme rovnakú sumu,

- a tým, že odovzdáme rovnakú kúpnu silu.

Rovnaká suma neznamená rovnakú hodnotu — rozhoduje kúpna sila.

Rozdiel spôsobuje inflácia.

Ak má mať rodinný majetok rovnaký význam aj o 10 či 20 rokov, nestačí ho len udržať. Musí byť nastavený tak, aby reálne rástol.

To v praxi znamená:

- sledovať reálny výnos po započítaní inflácie,

- mať v portfóliu aj rastové investície,

- priebežne aktualizovať plán,

- počítať s tým, že ceny aj výnosy sa v čase menia.

Inflácia ako trvalý faktor, nie výnimočná udalosť

Jedna z najväčších strategických chýb je vnímať infláciu ako dočasný problém konkrétnych rokov. V skutočnosti ide o trvalú vlastnosť menového systému. Jej tempo sa mení, ale jej existencia je konštantná.

Inflácia nie je krátka epizóda. Je to trvalé prostredie.

Preto by mala byť natrvalo zabudovaná do:

- investičných očakávaní,

- plánovania výnosov,

- nastavenia portfólia,

- rozhodovania o čerpaní majetku.

Rodinné bohatstvo sa neochraňuje reakciou na jeden inflačný cyklus, ale disciplinovaným systémom správy naprieč ekonomickými cyklami.

Záver: Infláciu neovplyvníte — stratégiu áno

Inflácia je jeden z mála faktorov, ktorý investor nevie riadiť ani načasovať. Je súčasťou ekonomického prostredia a v rôznych podobách tu bude aj o desať či dvadsať rokov. To, čo však ovplyvniť môžete, je spôsob, akým je váš majetok nastavený, rozdelený a riadený.

Infláciu neovplyvníte. Štruktúru a stratégiu majetku áno.

Najväčšie riziko inflácie nespočíva v jej výške, ale v jej nenápadnosti. Nepôsobí ako náhly trhový prepad. Pôsobí pomaly, priebežne a bez varovania. Práve preto uniká pozornosti a práve preto dokáže napáchať veľké škody na reálnej hodnote kapitálu.

Pri väčšom majetku už nestačí sledovať nominálne výnosy ani spoliehať sa na všeobecné investičné poučky.

Rozhodujúce je, či je portfólio postavené tak, aby:

- dlhodobo prekonávalo infláciu,

- malo vyváženú štruktúru zdrojov výnosu,

- pracovalo s rizikom vedome, nie náhodne,

- obsahovalo mechanizmy priebežnej revízie a rebalansovania,

- podporovalo dlhodobé ciele rodiny a majetku.

Rozdiel medzi investovaním a správou majetku sa naplno ukazuje práve v inflačnom prostredí. Nejde o výber „správneho produktu“, ale o nastavenie funkčného systému rozhodovania.

Ak si nie ste istí, či vaše portfólio skutočne chráni reálnu hodnotu majetku, zmysluplným krokom je pozrieť sa naň rovnakou optikou, akú používajú profesionálni správcovia kapitálu — cez reálny výnos, rizikový profil, štruktúru aktív a dlhodobú stratégiu.

Dobrá stratégia neodstraňuje neistotu. Ale výrazne zvyšuje pravdepodobnosť, že váš majetok bude plniť svoju funkciu — nielen dnes, ale aj v budúcnosti.

Odborný pohľad na portfólio

Ak si nie ste istí, či vaše portfólio skutočne chráni reálnu hodnotu majetku, dáva zmysel nechať si ho odborne prejsť. Nejde o produktový predaj, ale o posúdenie štruktúry, rizika a reálneho výnosu.

Veľmi dobrý a užitočný článok. Ja som si týchto skutočností vedomý, ale keď sa bavím so svojimi blízkymi neviem im to takto presvečivo vysvetliť. Viacerím som tento píspevok doporučil.

Ďakujem, veľmi si vážim túto spätnú väzbu.

Presne to bol jeden z dôvodov, prečo som článok písal – inflácia a ochrana majetku sa často riešia povrchne, hoci v skutočnosti ide najmä o reálny výnos a dlhodobú ochranu kúpnej sily.

Keď sa o inflácii bavíme v rodine alebo so známymi, pomáha zjednodušiť to na jednu myšlienku – nejde o to, koľko peňazí vidíme na účte, ale čo si za ne v čase dokážeme kúpiť.

Ak článok pomohol tieto súvislosti vysvetliť zrozumiteľne, tak splnil svoj účel. A budem rád, ak poslúži aj ďalším ľuďom ako praktický pohľad na to, ako inflácia znehodnocuje majetok a prečo je dôležitá strategická správa portfólia.