Ako na investovanie do nehnuteľností cez REITs

Slováci investovanie do nehnuteľnosti majú veľmi radi. Realitné fondy patria k najobľúbenejším. Ak sa pozrieme do zahraničia, tak mnoho skúsených investorov na investovanie do nehnuteľnosti využíva REITs. Sú to spoločnosti, ktoré vlastnia a prevádzkujú nehnuteľnosti.

Umožňujú aj malým investorom investovať do nehnuteľnosti, ako sú kancelárske budovy, obchodné centrá, bytové domy a pod.

V zahraničí sú bežnou súčasťou investičných portfólií a obzvlásť u rentiérov, ktorí majú radi pravidelný dividendový príjem.

Obsah článku:

- Čo znamená skratka REIT?

- Do čoho môžu investovať?

- Ukážka konkrétnych REITs

- Akú výkonnosť dosahujú podľa minulosti?

- Prečo hodnota ich akcií tak výrazne kolíše?

- Ako si môžete REITs nakúpiť?

- Aký je odporúčaný investičný horizont?

- Aká je minimálna investícia do REITs?

- Aké poplatky zaplatíte pri investovaní do REITs?

- Zdaňovanie zisku pri REITs

- Ako rýchlo si môžete vybrať peniaze z investície?

- Výhody a nevýhody investovania cez REITs

- Kedy je najlepší čas na investovanie cez REITs?

- Iné možnosti investovania do realít

Čo znamená skratka REIT?

REIT je skratka pre Real Estate Investment Trust. REITs sú spoločnosti, ktoré vlastnia, prevádzkujú alebo financujú nehnuteľnosti za účelom tvorby zisku pre vlastníkov ich akcií.

Hlavným dôvodom, prečo investori nakupujú akcie REITs, sú vyplácané dividendy.

Vlastniť akcie týchto firiem dáva investorom možnosť investovať do nehnuteľností bez veľkej časovej náročnosti s možnosťou dosiahnutia zaujímavého pravidelného príjmu v podobe dividend.

Ak by som tomu mal nájsť nejaký voľný slovenský preklad, tak asi najbližšie má k tomu realitný investičný fond. Nie je to však štandardný realitný fond, ako ich poznáme na Slovensku.

Do čoho môžu investovať?

REITs ponúkajú možnosť investovať do rôznych typov nehnuteľností. Je tam toho podstatne viac, ako si bežný investor dokáže vôbec predstaviť.

REITs môžu vlastniť, prevádzkovať a prenajímať tieto typy nehnuteľností:

- administratívne priestory

- priemyselné nehnuteľnosti

- skladové priestory

- logistické centrá

- obchodné centrá

- hotely a rekreačné rezorty

- rezidenčné nehnuteľnosti

- lesné pozemky

- zdravotnícke zariadenia

- infraštruktúra

- dátové centrá

- poskytovanie úverov na nehnuteľnosti

Ak si chcete kúpiť investičný byt na prenájom, tak je to ešte celkom ľahké. Ak by ste si chceli kúpiť obchodný dom, kancelársku budovu, bytový dom alebo logistické centrum, tak na to potrebujete podstatne viac peňazí. Cez REITs môžete investovať do akýchkoľvek nehnuteľnosti aj s relatívne malými sumami. To je ich veľká výhoda.

Ukážka konkrétnych REITs

Prologis, Inc.

Je to americká firma. Vlastní a prevádzkuje logistické centrá po celom svete. Je asi najväčšou spoločnosťou v oblasti priemyselných nehnuteľností. Dokonca vlastné aj niekoľko nehnuteľnosti na Slovensku.

Unibail-Rodamco-Westfield SE

Francúzska spoločnosť, ktorá sa špecializuje sa na obchodné centrá hlavne v Európe. V minulosti tento REIT vlastnil obchodné centrum Aupark v Bratislave.

Klépierre S.A.

Zameriava sa na obchodné centrá v Európe. Je to jeden z najväčších európskych hráčov v tomto segmente. Je to tiež francúzska spoločnosť.

Vonovia SE

Vlastní a prenajíma viac približne 400 tis bytov/apartmánov prevažne v Nemecku. Je to naozaj obrovský hráč na trhu rezidenčných nehnuteľností.

Deutsche Wohnen

Je jedným z najväčších vlastníkov rezidenčných nehnuteľností na prenájom v Berlíne. Spoločnosť Deutsche Wohnen bol konkurentom spoločnosti Vonovia. Tá ju nedávno kúpila a získala tak do portfólia významný počet nehnuteľností na nemeckom trhu.

Aroundtown SA

Najväčšie zastúpenie v portfóliu majú kancelárske priestory a na druhom mieste sú rezidenčné nehnuteľnosti. Významným podielom sú zastúpené aj hotely. Väčšina nehnuteľností v portfóliu sa nachádza v Nemecku.

Covivio

Väčšina nehnuteľnosti sa nachádza v Nemecku a vo Francúzsku. Dve tretiny portfólia tvoria kancelárske priestory a zvyšok sú rezidenčné nehnuteľnosti.

Weyerhaeuser

Táto firma je jedným z najväčších súkromným vlastníkom lesných pozemkov na svete a zároveň aj výrobcom papiera.

American Healthcare REIT, Inc.

Špecializuje sa na zdravotnú starostlivosť a preto hlavnú časť portfólia tvoria nemocnice, zdravotnícke zariadenia, domy ošetrovateľských služieb a domovy pre dôchodcov.

CorEnergy Infrastructure Trust, Inc.

Investuje do energetickej infraštruktúry. Nie sú to bežné nehnuteľnosti, ako si ich predstavujeme. Táto spoločnosť vlastní infraštruktúra, ktorá slúži na distribúciu a skladovanie energetických surovín. V portfóliu sa nachádzajú napr. potrubia, zásobníky a elektrické vedenia.

Equinix, Inc.

Pôsobí medzinárodne, vlastní a prevádzkuje takmer 250 dátových centier.

Angel Oak Mortgage, Inc.

Tento REIT nie je zameraný priamo na nehnuteľnosti. Poskytuje úvery na nehnuteľnosti so záložným právom. Pôsobí v USA.

Akú výkonnosť dosahujú podľa minulosti?

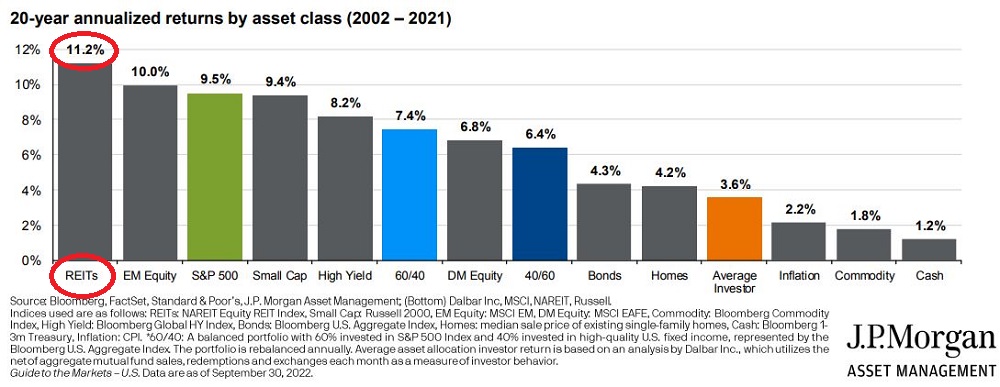

Za obdobie 20 rokov bola výkonnosť indexu NAREIT Equity REITs Index vo výške 11,2% p.a. Je to obdobie 2002 až 2021.

Porovnanie výkonnosti REITs s inými druhmi aktív za obdobie 2002 až 2021, zdroj: J.P. Morgan Asset Management, Guide to the Markets

Nie je tam rok 2022, kedy tento index klesol o 24,4%. Aj napriek tomu priemerná výkonnosť dosahuje dvojciferné číslo.

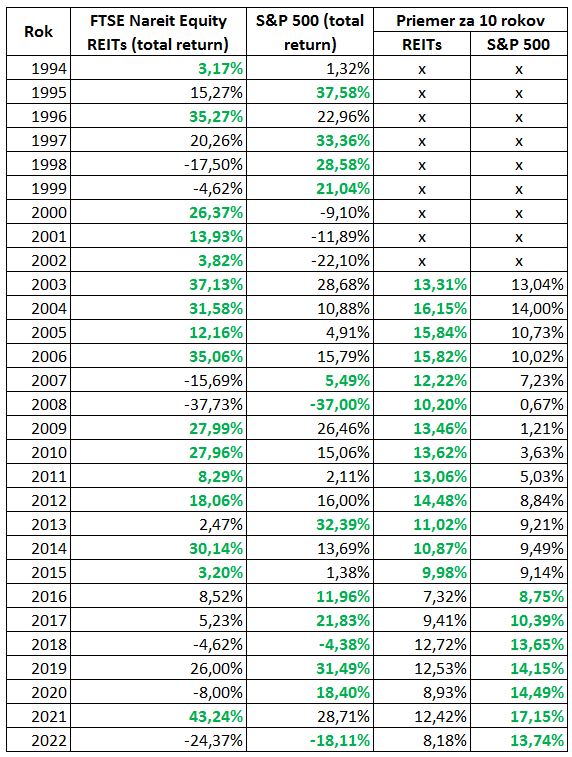

Je to dosť. Celkom ma to prekvapilo. Dal som si dokopy dáta od roku 1994 za NAREIT Equity REITs a index S&P 500.

Za 29 rokov dosiahol index REITs 16 krát vyššiu výkonnosť ako S&P 500. Pri desaťročných periódach, bolo ich 20, REITs mali priemernú výkonnosť vyššiu 13 krát ako S&P 500.

Porovnanie výkonnosti S&P 500 a FTSE Nareit Equity REITs, zdroj: www.reit.com a www.slickcharts.com

Prečo hodnota ich akcií tak výrazne kolíše?

Sú to akcie a sú to sektorové akcie. Vždy keď investujete do akcií z jedného sektora, tak podstupujete vyššie riziko. Platí to nielen pri REITs, ale aj akciách z iných sektorov.

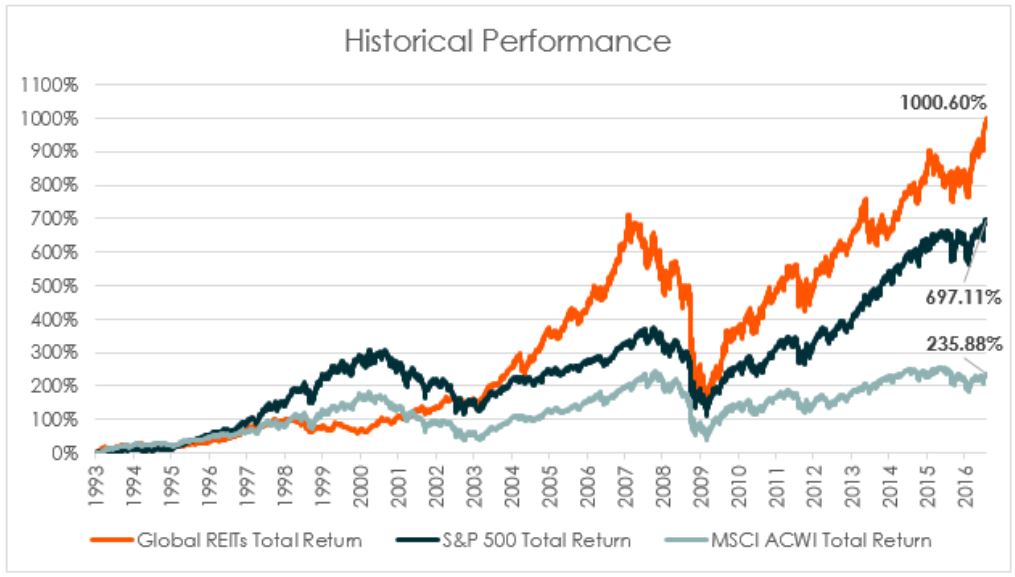

Ich hodnota kolíše podstatne viac, ako pri indexoch zložených z firiem z rôznych sektorov ako je aj už spomínané S&P 500. Môžete si to pozrieť aj na obrázku nižšie. REITs znázorňuje oranžová farba.

Porovnanie výkonnosti REITs, S&P 500 a MSCI ACWI, zdroj: www.globalxetfs.com

Je to jasne vidieť, že REITs sú neporovnateľne volatilnejšie. Boli obdobia, kedy priniesli podstatne nižší výnos a boli obdobia, kedy priniesli podstatne vyšší výnos ako S&P 500. Z toho jasne vyplýva, že nebolo vôbec jedno, kedy človek investoval.

Síce tam sú dáta iba do roku 2016, ale na predstavu ako sa REITs vyvíjajú, to môže postačovať. Ak by mal ten graf pokračovanie až po rok 2023, tak by sa REITs a S&P 500 priblížili k sebe.

Prečítajte si tiež: Detailný prehľad možností na investovanie, aby ste maximalizovali svoje investície

Ako si môžete REITs nakúpiť?

Akcie REITs si môže kúpiť takisto ako ktorékoľvek iné akcie, ktoré sú obchodované na burze. Ak máte skúsenosti s kúpou akcií, tak to asi pre vás nie je veľká téma.

Pre tých, ktorí skúsenosti nemajú, napíšem aspoň stručné informácie. Nákup akcií REITs môžete realizovať cez akéhokoľvek zahraničného brokera (XTB, RoboMarkets, eToro, LYNX a pod.) a cez viaceré banky (aj niektoré slovenské).

Ja osobne nakupujem REITs cez slovenského obchodníka EIC, o ktorom som už písal rozsiahlejší článok.

Možno rovnako dôležitá otázka ako „cez koho REITs kupovať“, je aj otázka, ako do REITs investovať. Čo mám na mysli? Môžete kupovať akcie konkrétnej firmy alebo môžete kúpiť akcie celého indexu cez ETF. Cez indexové ETF zamerané na REITs investujete naraz do niekoľko desiatok až stovák akcií REITs, čím si významne znížite riziko vďaka diverzifikácii.

Aký je odporúčaný investičný horizont?

REITs sú hlavne o dlhodobom investovaní. Väčšina skúsených investorov nakupuje tieto akcie preto, aby dlhodobo poberali dividendy, ktoré vyplácajú. Týmto investorom ide najmä o dividendový výnos.

Nie je to len o dividendách. Vzhľadom k tomu, že REITs sú dosť volatilné akcie, vďaka čomu ich v niektorých obdobiach môžete kúpiť pomerne lacno, tak môžu priniesť aj slušný kapitálový výnos pri ich predaji.

Neexistuje na to žiadna poučka, aký minimálny investičný horizont by mal byť pri investovaní do REITs, alebo som ju len možno nenašiel. Ja odporúčam minimálny investičný horizont 10 rokov.

Prečo až tak veľa? Pre istotu. REITs sú akcie firiem z realitného sektora, ktoré sa správajú cyklicky. Sú obdobia, kedy aj tých 10 rokov môže byť na hrane, ak chcete realizovať kapitálový výnos po predaji so ziskom. Je pravda, že ak k tomu prirátame dividendový výnos, tak sa investičný horizont môže skrátiť.

Aká je minimálna investícia do REITs?

Limitom je technické minimum u obchodníka, cez ktorého budete nakupovať akcie REITs a niekde možno aj minimálna hodnota 1 akcie, ak nemáte možnosť kupovať frakčné akcie.

Minimálna investícia u niektorých obchodníkoch začína od 10 EUR. Ja nakupujem REITs cez slovenského obchodníka European Investments Centre a tam je minimum tiež 10 EUR na jeden nákup jedného REIT. Vďaka tomu môžete mať aj pri malej sume diverzifikované portfólio.

Aké poplatky zaplatíte pri investovaní do REITs?

Toto vyslovene závisí od obchodníka, investičného poradcu a od služby, ktorú od nich očakávate.

Ak ste v investovaní doma a skôr ste v pozícií, že môžete radiť druhým, ako by ste sami potrebovali radu, tak si vystačíte aj s lacnejšími riešeniami, kde vám nikto neporadí. Môžete pri tom zaplatiť poplatok pri nákupe, niekde pri výbere, niekde aj za neaktivitu na účte alebo aj za vklad. Každý broker má inak nastavené poplatky.

Ak chcete k investovaniu aj poradenstvo a mentora po svojom boku, tak voľbou môže byť investičný poradca. Okrem poplatkov platforme, cez ktorú nakupujete, zaplatíte aj svojho poradcu. Ten dostáva províziu zo vstupného poplatku a províziu z poplatku za správu/manažovanie.

Vstupné poplatky sú limitované v kľúčových informáciách pre investorov a je to bežne do 5%. Je to maximum. V praxi dáva väčšina poradcov vstupné poplatky podstatne nižšie. Ja osobne mám tento poplatok v rozmedzí 0,5 až 1,9% podľa výšky investície a tiež podľa rozsahu spolupráce s klientom.

Manažérsky poplatok je tiež vecou nastavenia poradcom alebo firmou, pre ktorú pracuje. Za rozumné riešenie považujem poplatok do 1% p.a.

Poplatky u mňa si môžete pozrieť v cenníku služieb.

Lacnejšie riešenie neznamená automaticky lepšie riešenie a neplatí to ani naopak. Kvalitná služba musí byť primerane zaplatená a musí vám prinášať úžitok.

Zdaňovanie zisku pri REITs

Nie som daňovým poradcom, takže sa nebudem púšťať do úplných detailov. Napíšem len základné veci, ktoré sa týkajú zdaňovania.

Ak by som to mal úplne zjednodušiť, tak zdaňovanie REITs funguje rovnako, ako zdaňovanie ziskov z ETF.

Je potrebné rozlišovať zisk z predaja a zisk z dividendy.

Zisk z predaja cenných papierov do 1 roka od ich nákupu podlieha dani zo zisku. Ak predáte REITs po 1 roku od ich nákupu, tak je zisk oslobodený od dane.

Čo zdaňujete vždy, je vyplatená dividenda. Daň z dividendy buď zaplatíte automaticky v krajine, kde REIT sídli a príde vám na účet už zdanená dividenda alebo ju zaplatíte až na Slovensku a musíte si ju zahrnúť do daňového priznania.

Ak investujte do REITs cez indexové ETF, ktoré nevypláca dividendu, tak sa vyplatená dividenda reinvestuje na úrovni ETF a tým pádom nemusíte nič riešiť.

Pri zdaňovaní sa vždy poraďte s daňovým poradcom alebo dobrým účtovníkom.

Ako rýchlo si môžete vybrať peniaze z investície?

Predaj REITs je z pohľadu času rovnaké, ako predaj akýchkoľvek iných akcií alebo ETF, ktoré sú obchodované na burze. Predaj sa zrealizuje obyčajne v priebehu jedného dňa a k tomu si ešte pripočítajte čas na vysporiadanie obchodu približne 2 dni. Po pripísaní peňazí na investičný účet si ich môžete hneď poslať na svoj bankový účet.

Výhody a nevýhody investovania do REITs

Výhody

- Pri dlhodobom investovaní patria REITs k najziskovejším typom akcií.

- Vyplácajú pravidelnú dividendu.

- Možnosť investovať aj malé sumy.

- Výber peňazí v priebehu niekoľkých dní.

- Zisk po predaji po 1 roku je oslobodený od dane.

- V porovnaní s investičnými nehnuteľnosťami minimálna časová náročnosť.

Nevýhody

- Možné veľké výkyvy hodnoty investície.

- Pri investovaní na kratšie obdobie môže ich hodnota výrazne poklesnúť.

- Zvýšené riziko vývoja na realitnom trhu a koncentrácie aktív z jednej finančnej skupiny.

- Na vytvorenie diverzifikovaného portfólia je potrebné mať väčšiu sumu na investovanie a vedieť si vybrať väčšie množstvo kvalitných firiem.

Kedy je najlepší čas na investovanie do REITs?

Pri investovaní do REITs je potrebné rozlišovať kapitálový výnos (zisk z predaja akcií za vyššiu cenu ako bola nákupná cena) a dividendový výnos (zisk z vyplácanej dividendy).

Väčšina investorov nakupuje REITs kvôli vyplácanej dividende. Výhodnosť investície si môžete ľahko vypočítať ako pomer ceny akcie a vyplácanej dividendy na akciu.

Vzhľadom na veľké výkyvy hodnoty akcií, môžete REITs občas kúpiť za pomerne nízke ceny. Nákup za nízku cenu vám zlepší pozíciu pri predaji za vyššiu cenu. Čím lacnejšie kúpite, tým väčší môže byť váš kapitálový výnos v budúcnosti.

Iné možnosti investovania do realít

Keď chcete investovať do nehnuteľností, tak okrem REITs môžete investovať aj cez tieto ďalšie možnosti:

- fyzické nehnuteľnosti na prenájom

- realitné fondy pre kvalifikovaných investorov

- špeciálnych fondoch nehnuteľností,

- investovanie cez realitné ETF

Všetkým možnostiam investovania do realít som sa podrobne venoval v e-booku „Ako investovať peniaze efektívne a rozumne“.

Pri viacerých z nich je možné pri dlhodobom investovaní dosiahnuť stále zaujímavú výkonnosť. No nie je to iba o výnose, ale aj o iných vlastnostiach týchto možností investovania do realít. Viac o iných možnostiach investovania do nehnuteľností si môžete prečítať v tomto článku: Ako na investovanie do nehnuteľností – prehľad možností ako investovať

Chcete nastaviť investičné portfólio na mieru a netrúfate si na to sami? Pokojne mi napíšte a môžem vám s tým pomôcť.